நாட்டின் தபால் முறையை ஒழுங்குபடுத்தும் இந்திய அரசாங்கத்தின் அஞ்சல் துறை அமைச்சகம், தபால் அலுவலக சேமிப்பு திட்டங்கள் என பரவலாக அறியப்படும் பல வைப்பு வழிகளுடன் முதலீட்டாளர்களை உருவாக்குகிறது.

- அஞ்சல் அலுவலக சேமிப்புத் திட்டத்தின் பலன்கள் அஞ்சல் அலுவலக சேமிப்புத் திட்டங்களில் சில அடிப்படை அம்சங்கள் மற்றும் நன்மைகள் கீழே பட்டியலிடப்பட்டுள்ளன: திறமையான மற்றும் பாதுகாப்பானது: பொருந்தக்கூடிய சூழ்நிலைகளைத் தவிர, அனைத்து தபால் அலுவலக சேமிப்புத் திட்டங்களும் அரசாங்கத்தால் ஆதரிக்கப்படுகின்றன. உத்தரவாதமான மற்றும் கவர்ச்சிகரமான வருவாய்: ஒவ்வொரு 3 மாதங்களுக்கும் நிதி அமைச்சகம் தபால் அலுவலக சேமிப்பு திட்டத்தின் வட்டி விகிதங்களை மாற்றுகிறது.

- தபால் அலுவலக சேமிப்புத் திட்டத்தில் பொருந்தக்கூடிய வட்டி விகிதங்கள் மாறிக்கொண்டே இருக்கின்றன. எளிதான முதலீட்டு செயல்முறை: தபால் அலுவலகத்தால் வழங்கப்படும் குறைந்தபட்ச ஆவணங்கள் மற்றும் எளிதான சரிபார்ப்பு செயல்முறைகள் எந்தவொரு சேமிப்புத் திட்டத்திற்கும் நீங்கள் விண்ணப்பிப்பதை எளிதாக்குகின்றன. நீண்ட கால முதலீட்டுத் திட்டங்கள்: அஞ்சல் அலுவலக சேமிப்புத் திட்டங்கள் பல 15 ஆண்டுகள் வரையிலான நீண்ட கால முதலீடுகளாகும். தபால் நிலையங்களுக்கான பல சேமிப்பு திட்டங்கள் நீண்ட கால சேமிப்பு மற்றும் 15 ஆண்டுகள் வரை நீடிக்கும். PPF போன்ற ஒரு நீண்ட காலம், ஒரு தனிநபருக்கு காலப்போக்கில் கணிசமான சொத்துக்களை அதிகரிக்க உதவுகிறது. எனவே, அவை மதிப்புமிக்க நிதிப் பாதுகாப்புத் திட்டங்களாகவும் ஓய்வூதிய பலன்களாகவும் அங்கீகரிக்கப்படலாம்.

- வரிச் சலுகைகள்: அஞ்சல் அலுவலக சேமிப்புத் திட்டத்தின் மிகவும் அங்கீகரிக்கப்பட்ட அம்சங்களில் ஒன்று வரிச் சலுகை. தேசிய சேமிப்புச் சான்றிதழ்கள் போன்ற சில திட்டங்கள் பிரிவு 80C இன் கீழ் வைப்புத் தொகைக்கு வரி விலக்கு அளிக்கின்றன. மேலும், கிசான் விகாஸ் பத்ரா போன்ற சில திட்டங்கள் சம்பாதித்த வட்டிக்கு வரி விலக்கு அளிக்கின்றன.

- ஒவ்வொரு வருமான அளவுகோல்களின் முதலீட்டாளர்களுக்கு நன்மை பயக்கும்: தபால் அலுவலக சேமிப்புத் திட்டம் என்பது பல்வேறு பொருளாதார கட்டமைப்புகள் மற்றும் நாட்டின் ஒவ்வொரு மூலையிலிருந்தும் முதலீட்டாளர்களை அடைய திட்டமிடப்பட்ட அஞ்சல் சொத்துக்கள் ஆகும். கிராமம் முதல் பெருநகரம் வரை 1.55 லட்சம் தபால் நிலையங்களில் உள்ள இந்த திட்டங்களை எந்த இந்திய குடிமகனும் பயன்படுத்திக் கொள்ளலாம். தேர்வு செய்வதற்கான விருப்பங்களின் வரிசை: குறிப்பிட்ட முதலீட்டாளர்களுக்கு இடமளிக்கும் வகையில் பல்வேறு வகையான சேமிப்புகள் மற்றும் முதலீட்டுப் பொருட்கள் மூலம் இந்தியப் பின் சேமிப்புத் திட்டங்கள் சிதறடிக்கப்படுகின்றன.

- சேமிப்பு வைப்பு, தொடர் வைப்பு, நிலையான வைப்பு, மாதாந்திர திட்டம், சேமிப்புச் சான்றிதழ்கள் மற்றும் பலவற்றைத் தேர்ந்தெடுப்பதற்கான நிதித் தயாரிப்புகளின் வரிசை. இந்த விருப்பங்களிலிருந்து, முதலீட்டாளர்கள் தங்கள் நிதி இலக்குகளுக்கு ஏற்ப தேர்ந்தெடுக்கலாம்.

தபால் அலுவலக சேமிப்பு திட்டங்கள்

அஞ்சல் அலுவலக சேமிப்பு கணக்கு 5 ஆண்டு அஞ்சல் அலுவலகம்

- தொடர் வைப்பு கணக்கு (RD)

- தபால் அலுவலக நேர வைப்பு கணக்கு (TD)

- தபால் அலுவலக மாதாந்திர வருமான திட்ட கணக்கு (MIS)

- மூத்த குடிமக்கள் சேமிப்பு திட்டம் (SCSS)

- 15 ஆண்டு பொது வருங்கால வைப்பு நிதி கணக்கு (PPF)

- தேசிய சேமிப்பு சான்றிதழ்கள் (NSC)

- கிசான் விகாஸ் பத்ரா (KVP)

- சுகன்யா சம்ரித்தி கணக்குகள் (SSA)

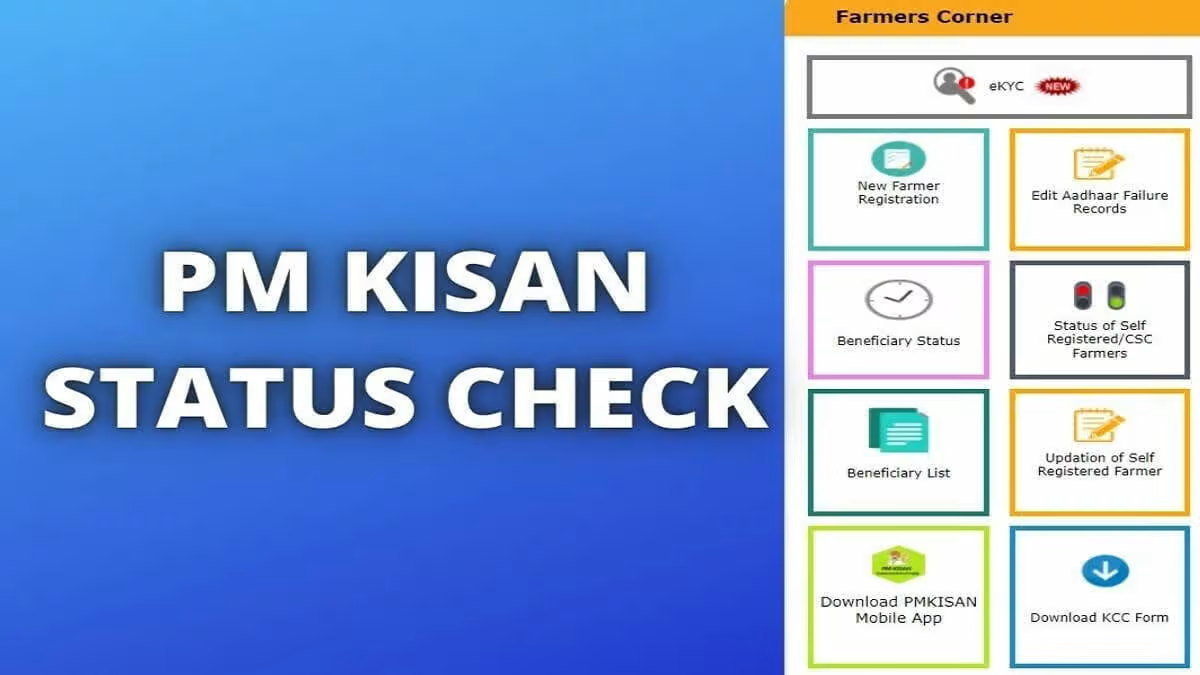

தபால் அலுவலக சேமிப்பு திட்டத்தில் யார் முதலீடு செய்யலாம்? மேலே பட்டியலிடப்பட்ட திட்டங்களை முதலீட்டாளர்கள் தேர்ந்தெடுக்கலாம், அவர்கள் கணிசமான வருமானத்துடன் கூடிய ஆபத்து இல்லாத முதலீட்டுடன் ஒரு போர்ட்ஃபோலியோவைத் தேர்ந்தெடுக்கலாம். தேசிய சேமிப்புச் சான்றிதழ்கள், சுகன்யா சம்ரித்தி கணக்குகள் மற்றும் PPF போன்ற சேமிப்புத் திட்டங்கள் எந்த ஆபத்தும் இல்லாமல் அதிக வட்டி விகிதங்களை உங்களுக்கு வழங்குகின்றன. குறைந்தபட்ச முதலீட்டுத் தொகையும் மலிவு விலையில் உள்ளது, எனவே குறைந்த வருமான வகுப்பைச் சேர்ந்த முதலீட்டாளர்கள் அத்தகைய திட்டங்களிலும் முதலீடு செய்ய முன்வரலாம். தபால் அலுவலக சேமிப்பு திட்டத்திற்கு விண்ணப்பிப்பதற்கான செயல்முறை

- தபால் அலுவலக சேமிப்புத் திட்டத்தின் வகைகள் தற்போது, அரசு பொதுக் குடிமக்களுக்கு 9 அஞ்சல் சேமிப்புத் திட்டங்களை வழங்குகிறது, அவை கீழே பட்டியலிடப்பட்டுள்ளன. தபால் அலுவலக சேமிப்புக் கணக்கு குறைந்தபட்சம் ரூ.20 டெபாசிட் செய்வதன் மூலம், வங்கிகளில் தொடங்கப்படும் சேமிப்புக் கணக்குகளுக்கு அருகில் உள்ள தபால் அலுவலகத்தில் சேமிப்புக் கணக்கையும் தொடங்கலாம்.

- நீங்கள் ஒரு தபால் அலுவலகத்தில் ஒரு கணக்கை மட்டுமே திறக்க முடியும் மற்றும் கணக்கை இந்தியா முழுவதும் மாற்ற முடியும்.

- நீங்கள் ஒரு சிறியவரின் பெயரிலும் ஒரு கணக்கைத் திறக்கலாம். வட்டி விகிதம் 4 சதவீதம், இது முற்றிலும் வரிக்கு உட்பட்டது மற்றும் TDS அதிலிருந்து கழிக்கப்படும். காசோலை அல்லாத வசதியின் கீழ் பராமரிக்கப்பட வேண்டிய குறைந்தபட்ச இருப்புத் தொகை ரூ.50/- கூடுதலாக, வருமான வரிச் சட்டம், 1961 இன் பிரிவு 80TTA இன் கீழ், அஞ்சல் அலுவலகம் உட்பட மொத்த சேமிப்புக் கணக்கு வட்டியில் ஆண்டுக்கு ரூ.10,000 கழிக்கப்படும். சேமிப்பு வட்டி.

தேசிய சேமிப்புச் சான்றிதழ் (NSC) NSC 5 வருட முதிர்வுக் காலத்தைக் கொண்டுள்ளது. NSC வட்டி விகிதம் அரையாண்டுக்கு கூட்டப்பட்டது ஆனால் முதிர்ச்சியின் போது ஆண்டுக்கு 6.8% செலுத்தப்படும் 10 வயதுக்கு மேற்பட்ட மைனர் சார்பாக என்எஸ்சியில் முதலீடு செய்வது வருமான வரிச் சட்டம் பிரிவு 80சியின் கீழ் வரிவிலக்கு. எனவே

- NSC மீதான வட்டியானது பிரிவு 80 C இன் கீழ் மறுமுதலீடு செய்யப்பட்டதாகக் கருதப்படுகிறது, எனவே NSCயின் இறுதி ஆண்டுக்கான வட்டியைத் தவிர்த்து வரி விலக்கு அளிக்கப்படுகிறது. முதலீட்டாளர்கள் வங்கியிலிருந்து கடன் பெறவும் அனுமதிக்கப்படுகிறது என்எஸ்சி மாற்றத்தக்கது, அதாவது ஒரு முதலீட்டாளர் தனது சான்றிதழை இந்தியா முழுவதிலும் இருந்து நபருக்கு மாற்றலாம் என்எஸ்சி ஒரு நீண்ட கால வரி திறமையான சேமிப்பு திட்டமாகும், மேலும் இது ஆபத்து இல்லாத முதலீட்டாளர்களுக்கு ஏற்றது.